Qu’est-ce que le nombre de jours de vente en suspens (DSO) ?

Le DSO est une mesure qui indique combien de temps il faut en moyenne à une entreprise pour recouvrer ses factures impayées. Il nous indique combien de jours il faut à l’entreprise pour convertir ses ventes en espèces. En bref, il mesure l’efficacité de la gestion des comptes clients d’une entreprise. Ou en d’autres termes… combien de temps une entreprise joue le rôle de banque pour ses clients et préfinance réellement tous les coûts ainsi encourus.

L’impact du DSO sur la situation des flux de trésorerie

Un DSO plus court indique une conversion plus rapide des ventes en liquidités, ce qui est bénéfique pour la trésorerie d’une entreprise. En revanche, un DSO plus long signifie que plus de temps s’écoule entre le moment de la vente et le moment où l’argent est reçu, ce qui peut entraîner des problèmes de liquidité.

Imaginez que vous ayez une entreprise qui vend des produits avec un délai de paiement de 30 jours, mais que votre DSO est de 45 jours. Cela signifie que vous devez attendre en moyenne 45 jours avant de recevoir le paiement, même si vous avez déjà engagé des coûts pour fabriquer ces produits. Cela peut conduire à une situation dans laquelle vous avez du mal à payer vos factures ou à investir dans des entreprises en croissance simplement parce que votre argent est bloqué dans des factures impayées. Dans le pire des cas, vous aurez également des ennuis avec vos fournisseurs en payant leurs factures beaucoup trop tard.

Ainsi, maintenir un DSO serré est vraiment un indicateur crucial de la santé de votre entreprise.

Comment calcule-t-on le DSO ?

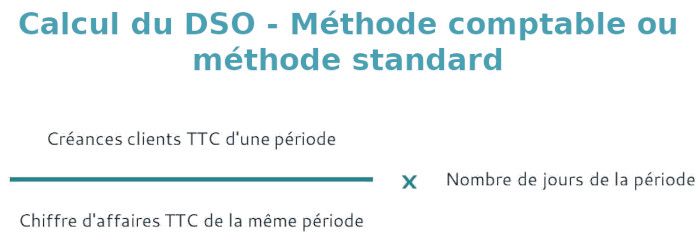

La formule de calcul du DSO est assez simple :

Par lequel:

Créances clients : le montant total des factures impayées à un moment donné (par exemple fin de mois)

Chiffre d’affaires mensuel total (ou total des ventes à crédit): le montant total des ventes à crédit au cours de la même période/mois.

Nombre de jours: la période sur laquelle vous calculez le DSO.

Un exemple concret :

Par exemple, disons que votre entreprise a actuellement (le mois dernier) 25 000 € de factures impayées et que vos ventes totales (à crédit) (= paiement sur facture) au cours de ce même mois étaient de 15 000 €. Si l’on voulait calculer le DSO pour le dernier mois, qui compte 30 jours, le calcul ressemblerait à ceci :

DSO = (25 000 impayés / 15 000 chiffre d’affaires sur facture) × 30 = 50

Cela signifie qu’il faut en moyenne 50 jours à votre entreprise pour recouvrer ses factures impayées. En soi, ce chiffre est peu révélateur, mais si vous le comparez avec vos conditions de facturation, vous aurez une meilleure idée de la santé de votre entreprise en termes de trésorerie.

Si vos conditions de facturation sont « paiement 30 jours après date de facture » et que votre DSO est égal à 50, cela signifie que vos clients paient en moyenne 20 jours de retard. Vous jouez essentiellement pour la banque pendant 20 jours.

Un exemple concret :

Par exemple, disons que votre entreprise a actuellement (le mois dernier) 25 000 € de factures impayées et que vos ventes totales (à crédit) (= paiement sur facture) au cours de ce même mois étaient de 15 000 €. Si l’on voulait calculer le DSO pour le dernier mois, qui compte 30 jours, le calcul ressemblerait à ceci :

DSO = (25 000 impayés / 15 000 chiffre d’affaires sur facture) × 30 = 50

Cela signifie qu’il faut en moyenne 50 jours à votre entreprise pour recouvrer ses factures impayées. En soi, ce chiffre est peu révélateur, mais si vous le comparez avec vos conditions de facturation, vous aurez une meilleure idée de la santé de votre entreprise en termes de trésorerie.

Si vos conditions de facturation sont « paiement 30 jours après date de facture » et que votre DSO est égal à 50, cela signifie que vos clients paient en moyenne 20 jours de retard. Vous jouez essentiellement pour la banque de votre client pendant 20 jours.

Conclusion:

La gestion du DSO est essentielle à la gestion de votre situation de trésorerie. En réduisant le DSO, les entreprises peuvent améliorer leur trésorerie, leur offrant ainsi plus de flexibilité financière et de meilleurs investissements dans la croissance. Surveiller le DSO et prendre des mesures pour le réduire, comme l’amélioration des processus de gestion des comptes clients ou l’ajustement des conditions de paiement, peut donc apporter des avantages significatifs aux entreprises de toutes tailles.

Je mets au défi chaque entrepreneur de calculer le DSO des derniers mois voire de l’année écoulée… une véritable « révélation »

Si vous souhaitez en savoir plus sur la manière de mettre en œuvre une gestion saine des flux de trésorerie dans votre entreprise et sur la manière de maintenir votre DSO aussi petit que possible en appliquant une gestion stricte des comptes clients, demandez une session de stratégie gratuite ci-dessous.